光迅科技:浙江银万斯特投资管理有限公司、上海淳韬投资管理有限公司等22家机构于4月15日调研我司

2022年4月18日光迅科技()发布公告称:浙江银万斯特投资管理有限公司李林、上海淳韬投资管理有限公司班梅、广东恒健创业投资有限公司庄昕、国泰君安证券股份有限公司王彦龙 肖泳悦、兴证全球基金管理有限公司沈安妮、中金公司李诗雯、摩根大通证券许日、花旗银行方飞云、东财基金候忠德 王立康、西南证券李群、长江证券黄天佑 叶颂涛、摩根士丹利基金陈奕辰、中信证券程恬、方瀛投资李路、华安证券张天、国投长江投资管理有限公司李振、摩根大通基金冯令天、中泰证券股份有限公司王逢节、天堂硅谷投资肖觅、高盛资产候雪平、申万宏源证券方盈、野村国际张康于2022年4月15日调研我司。

本次调研主要内容:

问:公司2021年数通与接入业务里面,数通,5G,固网PON各自占比情况是怎样的?

答:5G占比不到10%,约为5亿的销售收入;数通占比20%多,接近15个亿,剩下的就是PON。

问:公司研发费率较高,预计2022年各方面费率变动趋势是怎样的?其他费率的情况如何?

答:公司研发费较高,主要涉及几个方面:一是新型光网络,WSS等方面投入比较大;二是400G和800G产品方面。2022年研发费率将维持稳定,不会大幅增加,还是会维持在10%左右的比例。管理费用和销售费用都比较稳定,不会增加太多。变动的可能是财务费用,涉及汇兑损失,以及今年下半年有增发,利息收入会增加。

问:目前疫情对我们的供应链,例如供应商的生产,物流运输有没有产生影响?

答:我们过去发货是通过空运,是发往深圳的华为、中兴和海外,上海疫情对我们的影响不太大。上海地区的集成商比较少。

问:光模块用到的一些电芯片,DSP,光芯片目前价格情况如何?有没有可能影响毛利率?未来传输,数通与接入板块毛利率的变化情况将是怎样的?

答:光芯片供应是稳定,价格也比较稳定,受疫情影响不大。电芯片受电芯片整个产能的影响,少部分波动比较大,例如备货比较小的driver、TIA价格上升比较大,供应量也不稳定。整体来讲我们产业占电芯片的比例不大,去年和前年我们在电芯片方面也提前做了备货,电芯片市场价格平均水平有一定上涨,但对整体毛利影响不大。

问:国内数据中心市场,2022年100G/200G/400G的需求和价格是怎样的?我们能拿到多少的份额?整体市场规模增长情况如何?

答:国内主要是200G和400G,我们看到2022年整体投资增长在20%左右,去年统计数据我们在全球数通排名上升了一名,数通占总体销售的25%,同比有20%+的增长。今年随着200G、400G、以及下半年800G投入,我们份额可能进一步扩大。

问:国内5G市场,前传,中回传分别的用量是什么水平?我们可以获得多少的份额?

答:5G整体量略有增长,约有10%左右的增幅,但价格也有10个点或者更多的下降,所以市场规模总体平稳,我们份额也跟去年相似。最近新上市的几家公司都在加大5G模块投入,我认为市场会面临比较大的压力,个人不是很看好这块市场。

问:东数西算增量不错,主要是运营商建的数据中心吗?我们的产品除了模块,是否还有传输子系统设备?

答:东数西算分为两大块。一块是运营商远距离传输的部分,还有一部分是咨讯商、数通厂商自己建的DCI,也是传输产品。去年增长比较高,今年预计也有50%的增长。

问:今年芯片的foundry厂产能紧张,今年会不会有交付方面的波动和担忧?最终是否会影响到交付?

答:光芯片还好,短缺的是电芯片,今年电芯片也普遍会比较短缺。最近订单量远远大于出货量,交付的确是比较大的问题。行业其实都面临这个问题,会影响到交付。如果没有物料的约束,我们今年上半年出货量会更大些。以前我们上个月的订单就是下个月的收入,但现在差不多堆了一个季度的订单。

问:公司硅光布局进展如何?800G业务的进度如何?400G硅光目前潜在客户有哪些?目前400G硅光是否也是采用外接光芯片的方式出货?

答:我们100G相干硅光早就在出货,但市场上没有太大的竞争力,这部分我们相当于是在试水。400G已经在客户端测试,有望下半年形成批量出货,包括传输和数通的。800G今年下半年开始给客户送样,预计明年可以形成交付。400G硅光我们是采用bonding的方案出货,400G现在的客户包括BAT和华为

问:能否预判一下国内和海外的市场增速?

答:从我们的预测和市场分析来看,海外的增长幅度会更快。华为在逐步退出欧洲市场,海外市场机构占比会提升。我们的外销目标也会定的比较高

问:由于上游芯片短缺,涨价等因素,今年毛利率会不会受到承压?

答:有压力。但电芯片在成本占的比重不是很高,对毛利情况确实有些压力,但压力不会很大。现在供应链是有没有的问题,而不是贵不贵的问题。

问:年报披露的研发项目里有激光雷达用器件,进展如何?我们在这方面的规划主要是做哪些技术路径,例如1550还是905?提供有源还是无源?产品形态是怎样的?

答:在这个领域我们一直探索。我们过去比较强的是905的光源,我们能提供此光源。后续我们对于这两个方案都在做预研,在看客户的需求。商业模式现在没有确定下来,希望往模块方面做。因为虽然我们的核心能力在激光器,但无源器件我们也比较强,主要还是看客户的需求,而客户方案还需要时间来确定。我们就是要把握光源和系统整合这两大核心能力,最后做到器件还是模组将根据客户的需求。不排除跟下游厂商组建合资企业的方式。

问:非公开发行项目从去年11月披露预案后已经四个多月,后续多久预期能顺利通过?今年在整个市场大环境是熊市的情况下,对增发项目推进的节点情况是怎样的

答:我们有两方面考虑:一是自身发展,公司目前生产产地紧张,新招工程师无法安置;二是涉及下一代光网络技术,包括WSS,需要尽快布局和加大投入。不管外部怎么样我们都会推进募投项目。另外从发行角度来讲,我们没有过多考虑市场。目前股价和市盈率都偏低,证监会已经做了第二次反馈,我们也做了两次方案调整,具体怎么发行会结合市场和股东的判断,也会听取保荐人的专业意见。市场跟项目也是两个相关的变量,我们会各自独立走,即使发行延后,对我们项目进展不会有太大的影响。

问:请介绍一下WSS波长选择开关,这个主要应用场景在哪里?目前主要国内外竞争对手有哪些?

答:WSS是未来全光网最关键部件,是下一代高速光网络的技术。早期我们跟国外进行合作,现在发现难度越来越大。我们现在在找基于LCOS材料的供应商,国内虽然有人在做,但商业上没有能力。我们现在形成小批量的商用产品供应,光网络、传输、大型数据中心都需要,是非常重要的无源器件。

问:我们在研项目也有提到200G/400G/800G的激光器,探测器芯片,这个对应多少速率的激光器和探测器?目前研发进度是怎样的?

答:激光器现在成熟的是25G,传统是拼多个来提高速率,主要有两类,eml(长距离)和dfb(短距离)。如果能形成供应用的50G芯片更好,使用PAM4调制。另外还有硅光方案,采用CW激光器用硅光调制,调制到400G/800G。目前我们的25GDFB有七成可以自供;25EML内部测试通过,下一步将商用;VCSEL是完全可以商用。50GEML内部研发基本完成,正在商业化进度。

问:最近公司管理层有人士变动,不知道在管理团队上,或者管理风格上,会不会发生一些变化?

答:变化主要是董事长的调整。以前的董事长余少华院士现在调到鹏程实验室,新任董事长是总经理黄宣泽,黄总也算是公司创始人,很早就在光迅科技的前身固体器件研究所工作,对公司、行业都非常了解和专业。总体上风格还是保持传统比较稳健的风格。

问:2.5GPON市场需求是在萎缩的,之后的10GPON替代2.5GPON的量大吗?

答:现在是10GPON,接下来会是50GPON。以前2.5GPON行业玩家比较少,大家都能赚到钱,我们毛利率情况也不错,但现在行业竞争对手进来比较多,历史很难重复。PON对光迅来说是保持一个市场份额,因为我们有自己的芯片。但对于整个市场来说,如果没有自己的芯片就只是赚点劳动钱。当然未来50GPON也有可能基于芯片,可能对于我们有芯片的企业会好一点,但对于其他公司来说压力会更大。早期FTTH市场热点多,但现在转向高速光网络和数据中心,以及基于物联网的应用,这些才是未来的主战场。

问:去年开始像BAT的收入都在下滑,数据中心公司像万国,世纪互联都在下滑,受到疫情影响近期上架情况会遇到问题,不知道我们这边需求放缓的情况?

答:我们这里有点不一样。从我们的角度来看量一直在上升,基于光网络的投入是在上升,高速光模块用量是在提升的,低速光模块用量在下降。以前很多用电接入,现在用光,所以跟我们有关的比重是在上升的。数据中心运营收入跟数据中心结构、服务、模式有关,建设量未来比较大的可能是超算建设模式,个人认为数据中心商业模式转到工业计算服务,这方面需要提升光的渗透率。现在绿色数据中心PUE下降,某种意义对光也有利好,用光降低发热功耗,进一步优化指标,所以可能过去老的数据中心需要改造,重新达到新的要求。

问:数据中心市场的竞争情况,跟去年或者前年相比怎样?

答:主要竞争态势往高端方向发展。以前是100G,现在是400G,未来是800G,当然玩家也只有几家。但国内也有新的厂商加入,传统厂家有我们、旭创、新易盛,会比较稳定。这个行业想突破BAT,对综合业务能力、企业资产各方面要求还是很高。

光迅科技主营业务:光通信领域内光电子器件的研究、开发、制造和技术服务。

光迅科技2021年报显示,公司主营收入64.86亿元,同比上升7.28%;归母净利润5.67亿元,同比上升16.39%;扣非净利润4.7亿元,同比上升3.44%;其中2021年第四季度,公司单季度主营收入17.57亿元,同比下降2.09%;单季度归母净利润1.11亿元,同比上升12.52%;单季度扣非净利润5614.42万元,同比下降38.15%;负债率41.66%,投资收益-884.09万元,财务费用-4355.17万元,毛利率24.2%。

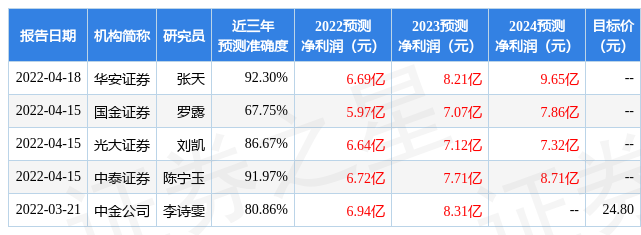

该股最近90天内共有7家机构给出评级,买入评级7家;过去90天内机构目标均价为22.6。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出6824.81万,融资余额减少;融券净流出1105.96万,融券余额减少。证券之星估值分析工具显示,光迅科技()好公司评级为3.5星,好价格评级为3星,估值综合评级为3星。(评级范围:1 ~ 5星,最高5星)